國(guó)内最有實力的19家銀行被敲定

- 2021-11-10 浏覽:2971

【正文(wén)】

2021年10月15日,央行和銀保監會聯合公布19家國(guó)内系統重要性銀行名單,這19家銀行可(kě)以被視為(wèi)國(guó)内最有實力的19家銀行。對很(hěn)多(duō)銀行來說,不僅沒有把入圍當成一種負擔,而是把其視為(wèi)一種榮譽。

一、19家銀行入選國(guó)内系統重要性銀行名單

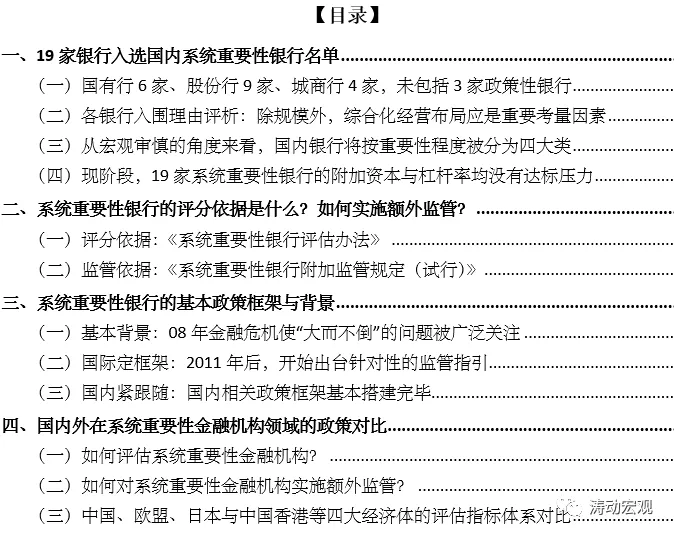

繼2020年12月3日《系統重要性銀行評估辦法》發布後,時隔近一年的時間,央行和銀保監會正式公布國(guó)内系統重要性銀行名單,19家銀行入圍。雖然數量上和我們之前的判斷完全一緻,但對象及分(fēn)組上卻存在不小(xiǎo)差異。

(一)國(guó)有行6家、股份行9家、城商行4家,未包括3家政策性銀行

1、這19家銀行具體(tǐ)包括6家國(guó)有大行、9家股份行以及4家城商行,既不包括我們之前預測的三家政策性銀行(即國(guó)開行、進出口銀行與農發行),也不包括浙商銀行、恒豐銀行與渤海銀行等3家股份行。

2、入圍的4家城商行分(fēn)别為(wèi)北京銀行、上海銀行、江蘇銀行與甯波銀行,當然這也是規模最大的四家城商行。此外,農商行無一家入圍。

(二)各銀行入圍理(lǐ)由評析:除規模外,綜合化經營布局應是重要考量因素

從入圍的19家銀行來看,總資産或表内外總資産是最重要的決定因素,但并非唯一因素。除四家國(guó)有大行(本身均為(wèi)全球系統重要性銀行)外,其餘13家銀行的入圍和分(fēn)組還考慮了其它因素(如同業地位、綜合化經營布局等)。

1、郵儲銀行按規模算為(wèi)第五大銀行,但卻落在了第三檔,重要性不如交行、招行和興業銀行,這可(kě)能(néng)與其綜合化經營布局不夠深等有關。

2、興業銀行按規模算為(wèi)第九大銀行,但其系統重要性卻高于郵儲銀行和浦發銀行(規模排第八),這應主要和其綜合化經營布局、表外業務(wù)(如興業銀行的表内外總資産高于浦發銀行)等有關。

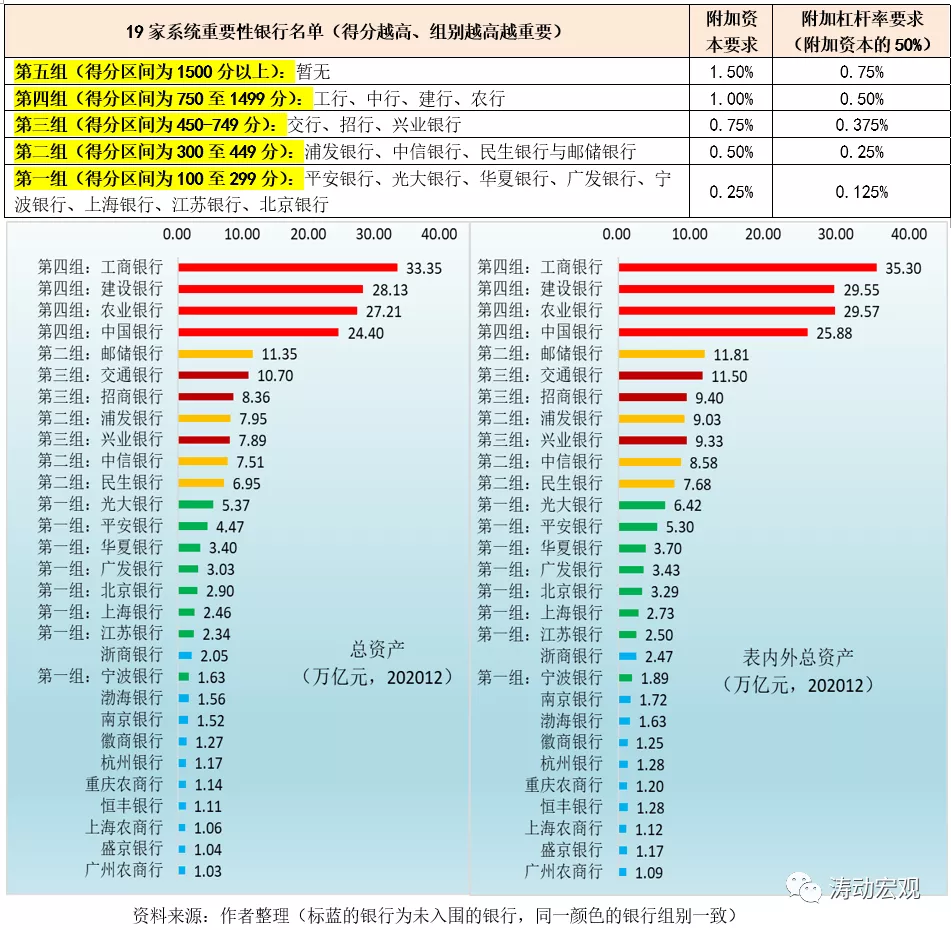

3、浙商銀行雖然按規模排在甯波銀行前面,但卻沒有入圍系統重要性銀行名稱,可(kě)能(néng)與甯波銀行的綜合化經營布局更豐富有關。而恒豐銀行與渤海銀行雖然均為(wèi)股份行,可(kě)以在全國(guó)廣泛布局,但由于其非銀金融機構隻有理(lǐ)财公司1類,且規模上無法和北京銀行、上海銀行、江蘇銀行與甯波銀行相比,因此也未入選。

2021年8月16日,證監會批複同意永赢基金在香港全資設立永赢國(guó)際資産管理(lǐ),意味着作(zuò)為(wèi)城商行的甯波銀行,通過永赢基金實現了在香港的戰略布局,即目前甯波銀行已擁有理(lǐ)财子公司、基金、金融租賃、股權投資等多(duō)類牌照。而浙商銀行僅有浙銀金融租賃1家非銀金融機構。

(三)從宏觀審慎的角度來看,國(guó)内銀行将按重要性程度被分(fēn)為(wèi)四大類

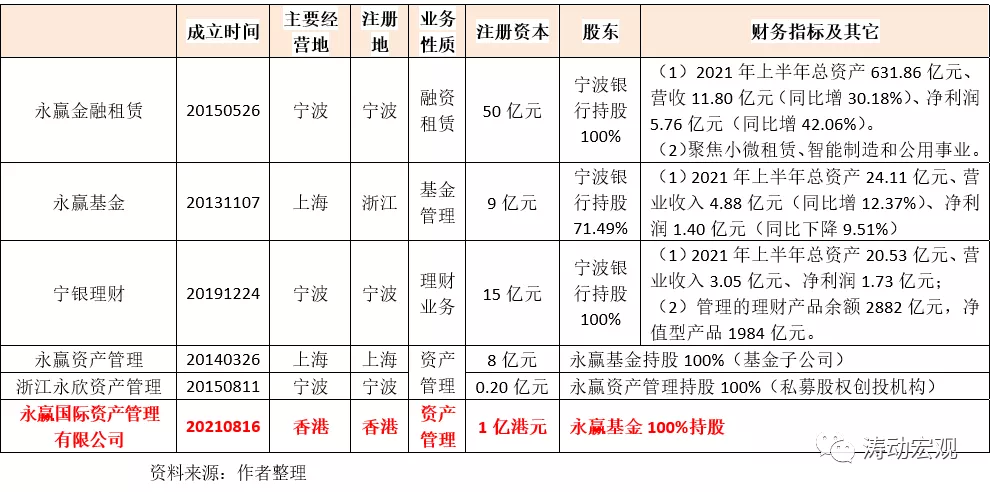

目前來看,國(guó)内銀行已按重要性程度被分(fēn)為(wèi)四類,從高到低依次分(fēn)為(wèi)(1)全球系統重要性銀行;(2)中國(guó)系統重要性銀行;(3)中國(guó)非系統重要性銀行;(4)中國(guó)非重要性銀行等四大類,并對四類銀行采取不同程度的監管強度。其中(1)類和(2)類可(kě)以合并,因為(wèi)屬于(1)類的銀行一定也屬于(2)類銀行。

1、全球系統重要性銀行中國(guó)有4家入選(平安(ān)保險集團入選全球系統重要性保險機構),分(fēn)别為(wèi)中行、工行、農行與建行。

2、中國(guó)系統重要性銀行目前有19家(包括4家全球系統重要性銀行)。其中參評機構30-35家(政策要求不少于30家)。

3、中國(guó)非系統重要性銀行,主要指入選系統重要性銀行參評名單但最終未入選的銀行,約16家。即中國(guó)系統重要性銀行數量(19家)+中國(guó)非系統重要性銀行數量(16家)=全部參評銀行數量。其中,系統重要性銀行與非系統重要性銀行之間是動态調整的(每年一次)。

4、剩餘為(wèi)非系統非重要性銀行,可(kě)暫不考慮。

(四)現階段,19家系統重要性銀行的附加資本與杠杆率均沒有達标壓力

1、由于商業銀行資本充足率、一級資本充足率與核心一級資本充足率的監管标準分(fēn)别為(wèi)10.50%、8.50%和7.50%,附加資本主要由核心一級資本來補充,這意味着19家系統重要性銀行需要額外滿足0.25-1.50%的附加資本要求。如果按照2021年6月底的數據來看,這19家銀行的核心一級資本充足率均較監管标準高出1個百分(fēn)點以上,均能(néng)滿足附加資本監管要求,無需立即補充資本,不會影響信貸供給能(néng)力。

2、附加杠杆率是附加資本的50%,由于杠杆率的監管标準為(wèi)4%,因此通過數據對比來看,各銀行在附加杠杆率方面也沒有達标壓力。

二、系統重要性銀行的評分(fēn)依據是什麽?如何實施額外監管?

(一)評分(fēn)依據:《系統重要性銀行評估辦法》

1、2020年12月3日央行和銀保監會發布的《系統重要性銀行評估辦法》是系統重要性銀行的評分(fēn)依據,該辦法将系統重要性銀行由四組分(fēn)成五組(參照全球系統重要性銀行的分(fēn)組模式),同時大幅降低了系統重要性銀行的門檻(征求意見稿要求得分(fēn)超過300分(fēn),正式稿隻要求得分(fēn)超過100分(fēn))。

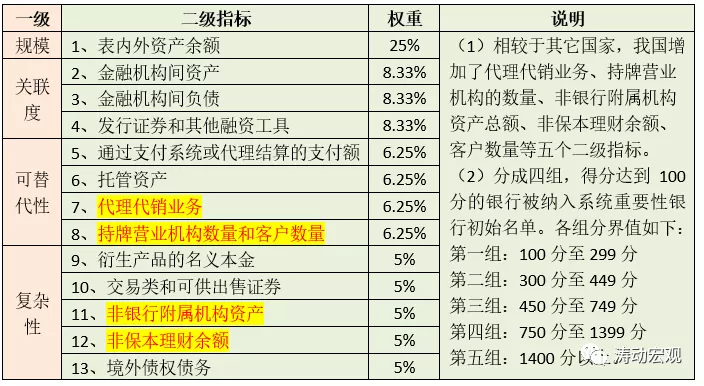

2、參評對象選取表内外資産餘額排名行業前30的銀行以及上一年度曾被評為(wèi)系統重要性銀行的名單。《系統重要性銀行評估辦法》基本遵循了301号文(wén)的原則,評估指标具體(tǐ)包括規模、關聯度、可(kě)替代性和複雜性四個一級指标(含13個二級指标),請注意這裏的口徑均為(wèi)集團并表。

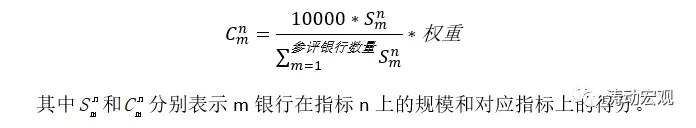

(1)13個二級指标均為(wèi)絕對規模,則銀行m(等于1……30)在指标n(等于1……13)上的規模和得分(fēn)可(kě)分(fēn)别表示為(wèi)

(2)從權重設計來看,規模、關聯度、可(kě)替代性以及複雜性的重要性依次下降,同時系統重要性金融機構比較關注規模、同業業務(wù)、融資業務(wù)、結算業務(wù)、托管業務(wù)、代理(lǐ)業務(wù)、衍生品業務(wù)、投資類業務(wù)(公允價值計量類)、理(lǐ)财業務(wù)以及挂牌的營業機構、境外非銀金融機構、境外債權債務(wù)情況等領域。

(二)監管依據:《系統重要性銀行附加監管規定(試行)》

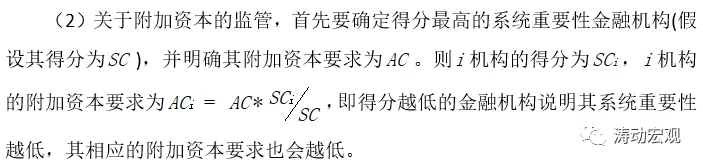

1、系統重要性銀行在滿足最低資本要求、儲備資本和逆周期資本要求基礎上,還應滿足一定的附加資本要求,由核心一級資本滿足。第一組到第五組的銀行分(fēn)别适用(yòng)0.25%、0.5%、0.75%、1%和1.5%的附加資本要求。

需要說明的是,金融穩定理(lǐ)事會将全球系統重要性銀行分(fēn)成五組,并分(fēn)别适用(yòng)1%、1.50%、2%、2.50%和3.50%的附加資本。

2、系統重要性銀行在滿足杠杆率要求的基礎上,應額外滿足附加杠杆率要求。附加杠杆率要求為(wèi)系統重要性銀行附加資本要求的50%,由一級資本滿足。

3、首次進入系統重要性銀行名單的銀行,應當制定集團層面的恢複計劃和處置計劃建議,并于下一年度8月31日前提交危機管理(lǐ)小(xiǎo)組審查。

4、系統重要性銀行應執行人民(mín)銀行牽頭制定的系統重要性金融機構統計制度,按要求向人民(mín)銀行、銀保監會報送統計報表。按要求報送财務(wù)會計報告、年度業務(wù)發展計劃、信貸計劃和利潤計劃、壓力測試報告和其他(tā)資料。每年應當向人民(mín)銀行、銀保監會報送全面風險管理(lǐ)報告。

5、系統重要性銀行應每年通過官方網站或年度報告披露資本充足率、杠杆率、流動性、大額風險暴露等監管指标情況,并說明附加監管要求滿足情況。

6、銀行進入系統重要性銀行名單後,由董事會承擔相關工作(zuò)的最終責任。 高級管理(lǐ)層成立以行長(cháng)為(wèi)組長(cháng)的專門領導工作(zuò)組,承擔相關工作(zuò)的統籌協調與組織實施職責。

三、系統重要性銀行的基本政策框架與背景

(一)基本背景:08年金融危機使“大而不倒”的問題被廣泛關注

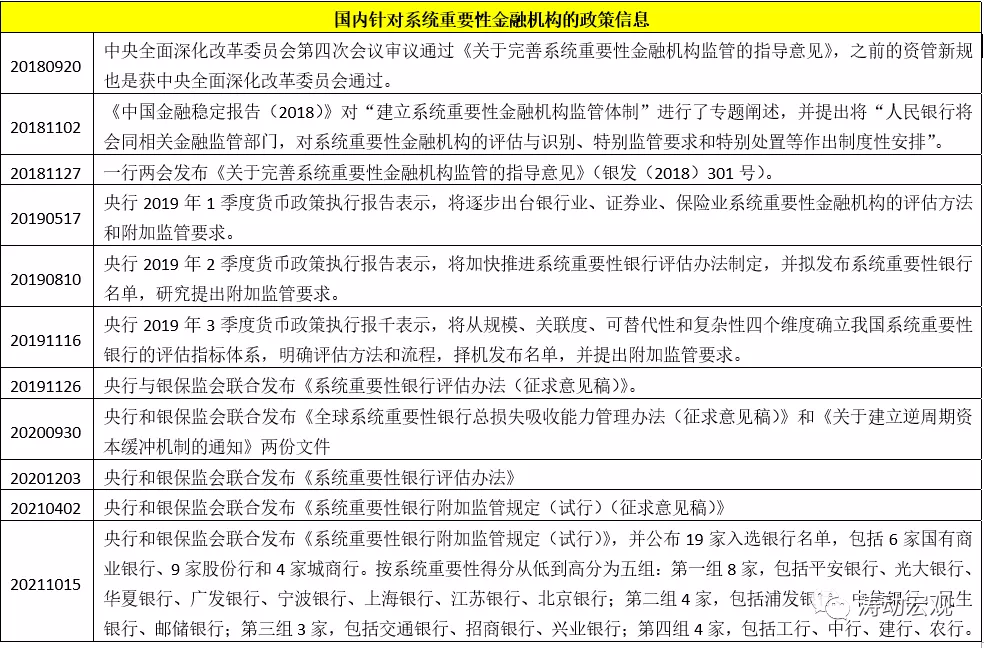

1、雖然中國(guó)央行早在2018年的中國(guó)金融穩定報告中便已對“建立系統重要性金融機構監管體(tǐ)制”進行了專題闡述。但要論對系統重要性金融機構的關注,則最早要追溯至2008年的金融危機。

2、2007-2008年金融危機期間,雷曼、貝爾斯登、AIG以及花(huā)旗集團等大型金融機構紛紛陷入困境甚至破産,使局部危機最終演變成大蕭條以來最嚴重的全球經濟金融危機,直到目前多(duō)數經濟體(tǐ)仍深陷其中而無法自拔,目前的全球金融體(tǐ)系依然受到當時金融危機以及一系列經濟金融政策的深層次影響。

3、2008年全球金融危機後,國(guó)際社會才真正意識到,金融機構的系統重要性特征越突出,其對整個經濟金融體(tǐ)系的沖擊便越強,造成的後果越無法估量。因此國(guó)際金融危機以來,強化對系統重要性金融機構的監管、防範“大而不能(néng)倒”問題成為(wèi)全球範圍内金融監管改革的重要内容。

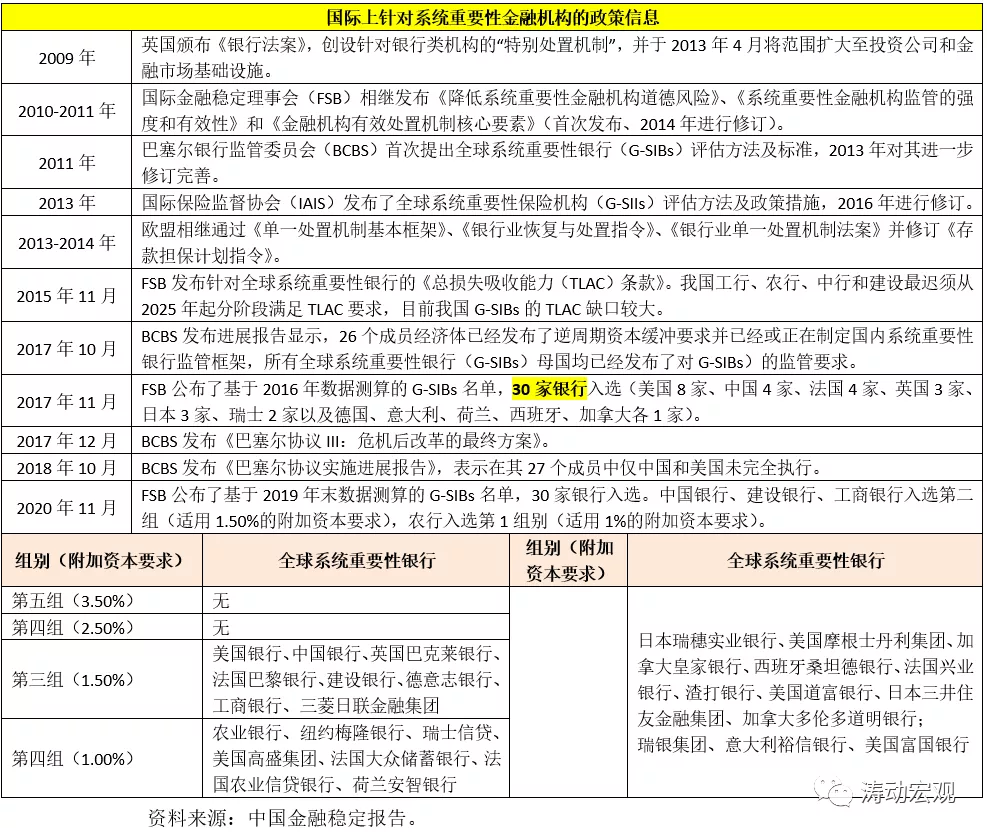

4、特别是從2011年起,金融穩定理(lǐ)事會每年發布全球系統重要性銀行(G-SIBs)名單,并已經形成比較明确的監管政策框架。根據巴塞爾銀行監管委員會發布的框架指引,各國(guó)也結合自身實際建立了國(guó)内系統重要性銀行(D-SIBs)監管政策框架。中國(guó)從2018年11月的301号文(wén)開始,亦在不斷搭建豐富系統重要性金融機構的監管框架,目前除系統重要性銀行外,也在積極醞釀系統重要性保險和系統重要性券商的相關政策框架。

(二)國(guó)際定框架:2011年後,開始出台針對性的監管指引

整體(tǐ)來看,系統重要性金融機構對經濟金融體(tǐ)系的沖擊主要體(tǐ)現在對破壞性強、處置難度較大、救助成本較高、易形成政策負反饋、道德(dé)風險容易惡化、市場預期較易出現反複等方面。鑒于此,國(guó)際監管機構很(hěn)早便開始深思相應的監管舉措,并發布一系列政策信息。

(三)國(guó)内緊跟随:國(guó)内相關政策框架基本搭建完畢

一行兩會監管體(tǐ)系重構後,關于系列重要性金融機構的監管步伐明顯加快。

1、早在2017年中國(guó)銀監會發布的補短闆政策框架中,《全球系統重要性銀行監管指引》、《商業銀行系統重要性評估和資本要求指引》和《商業銀行破産風險處置條例》等3類文(wén)件便赫然在列,此外《全球系統重要性銀行總損失吸收能(néng)力監管辦法》作(zuò)為(wèi)研究類補短闆政策文(wén)件也在其中。從這個角度看,301号文(wén)最初本應由銀監會層面發布,在一行兩會的監管體(tǐ)制架構變革後,政策文(wén)件的起草(cǎo)與發布才移交至金融委和央行。

2、由于中國(guó)的金融體(tǐ)系主要以商業銀行為(wèi)主,因此最初的國(guó)内系統重要性金融機構可(kě)能(néng)并未将其他(tā)非銀機構考慮在内。但由于要參照國(guó)際标準,同樣需要将部分(fēn)券商、基金、保險公司等非銀金融機構納入系統重要性金融機構名單中。

3、事實上除《系統重要性銀行評估辦法》外,關于系統重要性金融機構的相關監管文(wén)件最早要追溯至2018年11月27日,當時一行兩會發布了《關于完善系統重要性金融機構監管的指導意見》(銀發〔2018〕301号),而新(xīn)修訂的中國(guó)人民(mín)銀行法亦将系統重要性金融機構納入央行的職責範圍。

4、2020年9月30日,央行和銀保監會聯合發布《全球系統重要性銀行總損失吸收能(néng)力管理(lǐ)辦法(征求意見稿)》和《關于建立逆周期資本緩沖機制的通知》兩份文(wén)件,意味着關于系統重要性銀行的監管已經真正開始在踐行。2020年12月與2021年10月,央行與銀保監會分(fēn)别發布了《系統重要性銀行評估辦法》和《系統重要性銀行附加監管規定(試行)》。

四、國(guó)内外在系統重要性金融機構領域的政策對比

(一)如何評估系統重要性金融機構?

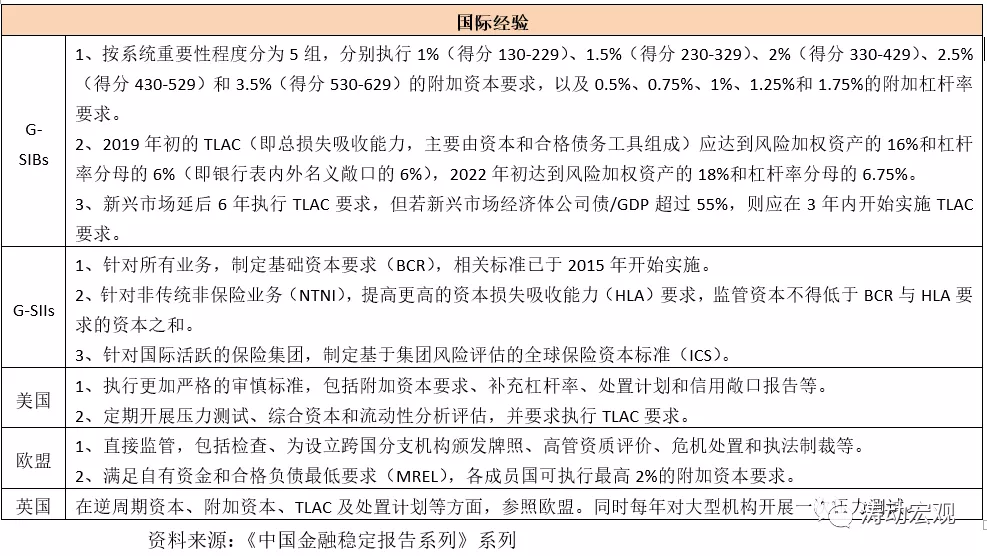

1、國(guó)外一般從全球活躍度、規模、關聯性、可(kě)替代性和複雜性五個維度對總資産位居全球前75位的銀行或規模、海外市場份額達到一定标準的保險進行認定。一般每年評估認定一次,每年的G-SIBs數量不一定相同。

當然,對于沒有通過定量認定的金融機構,也可(kě)根據定性因素進行認定。目前我國(guó)已經有4家銀行被認定為(wèi)G-SIBs,按順序分(fēn)别為(wèi)中行、工行、建行與農行。同時我國(guó)也有1家保險公司納入全球9大G-SIIs,即平安(ān)保險集團。

![]()

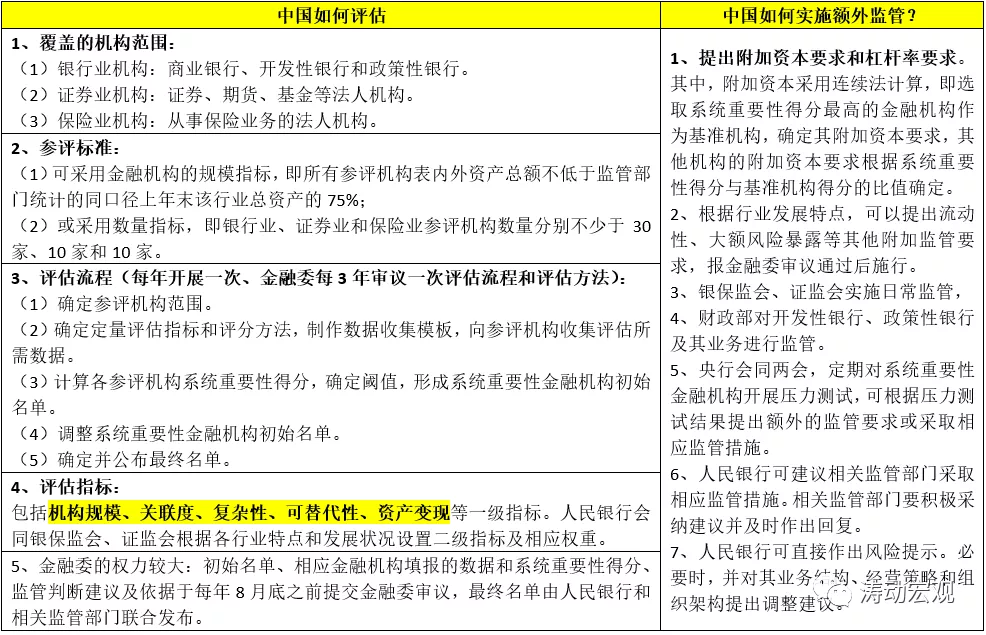

2、301号文(wén)明确了如何評估系統重要性金融機構并實施額外監管的基本原則。《系統重要性銀行評估辦法》和《系統重要性銀行附加監管規定(試行)》則進一步明确了評估的細則與附加監管要求。金融委主要負責最終名單的确定和對評估流程、方法進行審議。

(二)如何對系統重要性金融機構實施額外監管?

1、國(guó)外的做法主要包括(1)根據系統重要性程度進行分(fēn)組,每組執行特定的附加資本要求和附加杠杆率要求;(2)TLAC應達到風險加權資産和杠杆率的一定比例;(3)一些經濟體(tǐ)還在其它方面實施額外約束,如流動性等等。

2、除國(guó)際上通行的附加資本、附加杠杆率以及TLAC達到一定要求外,國(guó)内主要通過流動性、大額風險暴露、業務(wù)資質(zhì)、牌照申請等施行額外監管。目前系統重要性銀行名單公布後,每一組别适用(yòng)的附加資本與杠杆率要求均已明确。

(1)央行有絕對主導權,可(kě)直接對金融機構進行風險揭示并建議監管部門采取相應監管措施。

(3)實際上,名單發布前,工行、農行、建行、中行、招行以及上海銀行等6家銀行便已經參照國(guó)際标準在年報中披露系統重要性銀行的定量數據。

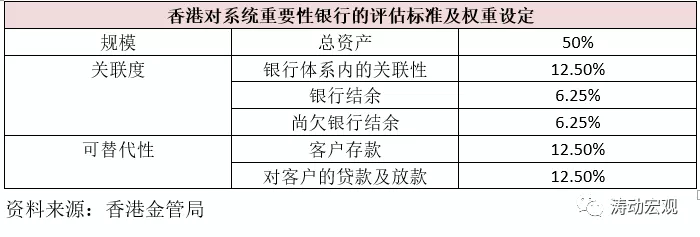

(三)中國(guó)、歐盟、日本與中國(guó)香港等四大經濟體(tǐ)的評估指标體(tǐ)系對比

1、中國(guó)、歐盟與日本均把跨境債權債務(wù)兩個指标納入複雜性維度中,所以看起來似乎少一個維度,但實際上框架是一緻的。

2、均比較關注同業資産、同業負債以及其它主動負債規模情況,即金融體(tǐ)系内部的負債情況。

3、均對支付結算情況、場外衍生産品的名義本金比較關注。

4、我國(guó)增加了代理(lǐ)代銷業務(wù)、持牌營業機構的數量、非銀行附屬機構資産總額、非保本理(lǐ)财餘額等4個二級指标。

5、香港則更為(wèi)簡單,其對系統重要性銀行的設定隻有3個維度5個指标。

本文(wén)來源:微信公衆号濤動宏觀

免責聲明:所載内容來源互聯網、微信公衆号等公開渠道,我們對文(wén)中觀點保持中立,僅供參考、交流等非商業目的。轉載的稿件版權歸原作(zuò)者和機構所有,如有侵權,請聯系我們删除。